НДС, недвижимость, налоги для бизнеса в Дубае

Налоги для физических лиц в ОАЭРезидентская виза в ОАЭ позволяет стать налоговым резидентом страны и законно оптимизировать налоги.

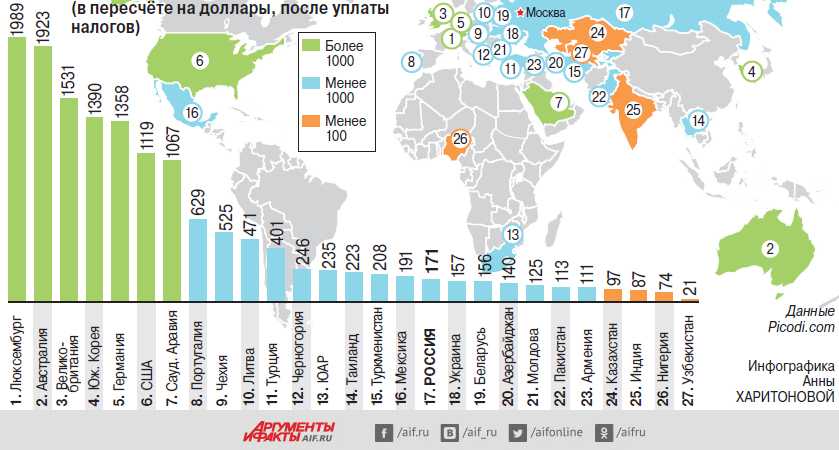

Налоги на доход. В Объединенных Арабских Эмиратах физические лица — граждане и резиденты — не платят подоходный налог. Они также освобождены от уплаты налогов на проценты, дивиденды, роялти, богатство, роскошь, наследство, дарение и налога на прирост капитала.

Иностранцы с резидентской визой не платят в ОАЭ налог на пенсию. Для сравнения: в Португалии ставка подоходного налога на пенсию из иностранных источников составляет от 10 до 48%.

0%

Налог в ОАЭ на доходы физических лиц

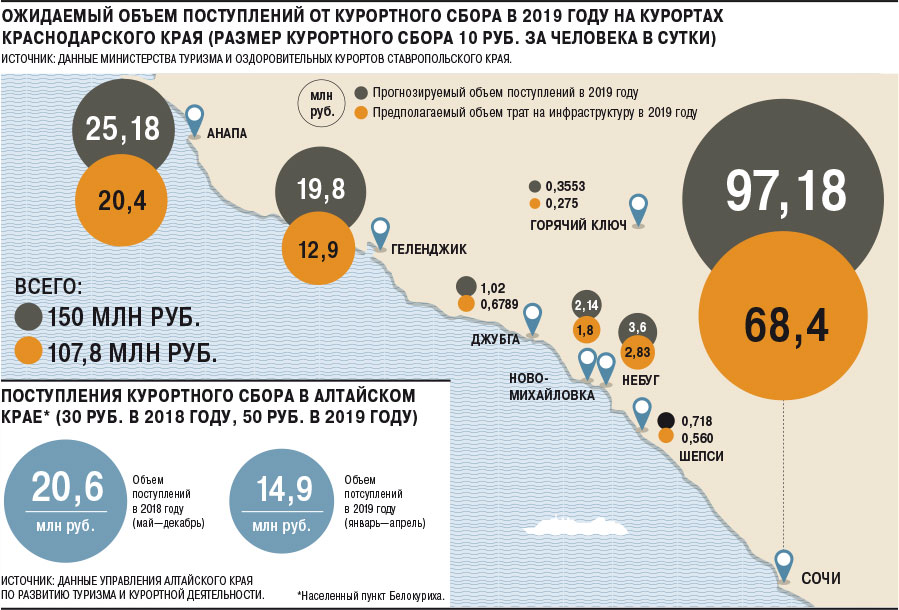

Налоги для туристов. Иностранцы платят налоги в Арабских Эмиратах, когда отдыхают на курортах, пользуются услугами отелей или посещают рестораны. В счет за услуги могут быть включены сразу несколько видов налогов и сборов:

- налог на проживание в отеле — 10%;

- сервисный сбор — 10%;

- муниципальный налог — от 0 до 10%;

- туристический сбор — 6%.

Налоговые ставки могут различаться в разных эмиратах. Например, ставка муниципального налога в Аджмане и Шардже составляет 10%, в Дубае — 7%, а в Рас-эль-Хайме — 0%.

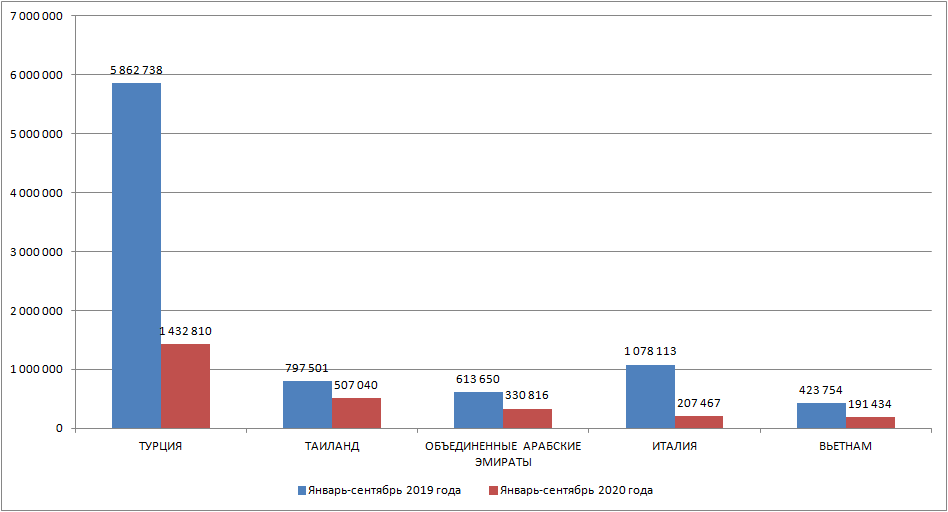

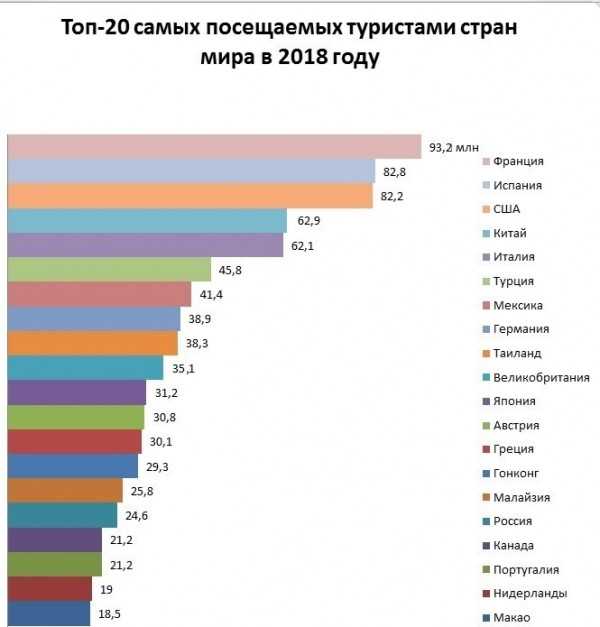

Дубай — самый популярный эмират в стране: только в период с января по апрель 2022 года его посетили 5,1 млн туристов.

Каждый, кто останавливается в отеле в Дубае, дополнительно уплачивают специальный сбор — «туристический дирхам».

Размер туристического дирхама составляет от 7 до 20 AED за ночь, точная сумма зависит от количества звезд у отеля и категории номера. За сутки в номере с одной спальней в четырехзвездочном отеле необходимо заплатить 15 AED, в пятизвездочном — 20 AED. Если в номере две спальни, туристический дирхам взимается в двойном размере.

Сбор уплачивают только за первые 30 дней проживания в отеле.

Как попасть в США и Евросоюз без виз с паспортом России?

Никак. Зато с ВНЖ и вторым гражданством — без виз и проблем. Подпишитесь на рассылку с проверенными новостями отрасли.

Иностранцы, которые получили в ОАЭ резидентскую визу, аналог вида на жительство, автоматически становятся налоговыми резидентами страны. Для этого не нужно получать индивидуальный номер налогоплательщика.

Налоговый статус подтверждают налоговым сертификатом — он понадобится, если резидент ОАЭ получает доход в другом государстве и между этими странами заключено соглашение об избежании двойного налогообложения.

Чтобы подтвердить налоговый статус, необходимо:

- Получить резидентскую визу и находиться в ОАЭ не менее 180 дней.

- Арендовать или купить жилье в ОАЭ.

- Подать заявку на сайте Федеральной налоговой службы, FTA.

Документы для получения сертификата налогового резидентства в ОАЭ:

- Копия паспорта.

- Копия резидентской визы в ОАЭ.

- Копия договора долгосрочной аренды или покупки жилья.

- Подтверждение источника дохода, например справка о заработной плате или пенсии.

- Выписка с личного счета из банка ОАЭ за последние 6 месяцев.

- Подтверждение, что заявитель является резидентом ОАЭ не менее 180 дней. Справку выдает Главное управление по делам резидентов и иностранцев (General Directorate of Residency and Foreigners Affairs) или Федеральное управление по вопросам удостоверения личности и гражданства (Federal Authority for Identity and Citizenship).

При заполнении формы на сайте FTA заявитель указывает страну, для которой запрашивается налоговый сертификат, выбирает подходящую дату начала финансового года, прикрепляет копии документов и уплачивает пошлину в размере 1000 AED.

Обработка заявления на налоговый сертификат занимает три рабочих дня. Сертификат можно скачать в онлайне.

Резидент получает сертификат (Taxation Residence Certificate) и налоговый номер (Tax Identification Numbers). Этих документов достаточно, чтобы подтвердить статус налогового резидента ОАЭ в другой стране.

Налоги для юридических лиц в ОАЭНалог на прибыль будет взиматься по ставке 9% с 1 июня 2023. Его должны будут уплачивать компании, чья годовая прибыль превышает 375 000 AED, или 102 100 $. До этого времени ставка корпоративного налога для большинства компаний составляет 0%.

Его должны будут уплачивать компании, чья годовая прибыль превышает 375 000 AED, или 102 100 $. До этого времени ставка корпоративного налога для большинства компаний составляет 0%.

Иностранные компании, которые занимаются разведкой и добычей нефти и газа, уплачивают корпоративный налог на прибыль по ставке 55%, филиалы иностранных банков — по ставке 20%.

9%

Ставка корпоративного налога в ОАЭ с июня 2023 года

Налогом на прибыль не облагаются дивиденды и прирост капитала, а также квалификационные внутригрупповые сделки и реорганизации

Налог на добавленную стоимость (НДС) взимается по ставке 5%. Его в обязательном порядке платят компании, чья годовая прибыль превышает 375 000 AED, или 102 100 $. Для уплаты налога юридическому лицу необходимо зарегистрироваться на сайте FTA в качестве плательщика НДС.

Для компаний, чья годовая прибыль составляет от 187 500 AED, но не превышает 375 000 AED, регистрация добровольная.

Федеральный закон ОАЭ № 8 от 2017 года «О налоге на добавленную стоимость»

НДС уплачивается ежеквартально в течение 28 дней после завершения налогового периода. Обычно компании платят налоги по итогам каждого квартала, но для некоторых категорий налогоплательщиков налоговая служба может назначить другой налоговый период.

Обычно компании платят налоги по итогам каждого квартала, но для некоторых категорий налогоплательщиков налоговая служба может назначить другой налоговый период.

Акцизным налогом облагаются товары, которые правительство ОАЭ признало вредными для здоровья человека или окружающей среды.

Налог рассчитывается как процент от акцизной цены товара — розничной цены без учета включенного в нее акцизного налога и НДС или цены для подакцизного товара, назначенной налоговой службой. Для расчета используют вариант с более высокой суммой.

Постановление Кабинета министров № 52 от 2019 года

Перечень товаров и ставки акцизного налога утверждает Кабинет министров ОАЭ, они составляют:

- 50% на газированные напитки, за исключением газированной воды;

- 50% на любой продукт с добавлением сахара или других подсластителей;

- 100% на табачные изделия;

- 100% на энергетические напитки;

- 100% на электронные устройства для курения.

Акцизный налог уплачивают компании, которые ввозят, производят или складируют акцизные товары. Таким компаниям необходимо зарегистрироваться на сайте FTA в качестве плательщика акцизного налога.

Таким компаниям необходимо зарегистрироваться на сайте FTA в качестве плательщика акцизного налога.

Акцизный налог уплачивается ежеквартально в течение 15 дней после завершения налогового периода.

Налоговые льготы для юридических лиц в ОАЭИнвесторы и предприниматели регистрируют компании в ОАЭ, чтобы снизить налоговую нагрузку на бизнес. Самые выгодные условия для компаний действуют в свободных экономических зонах (Free Zones), в которых установлены специальные налоговый и таможенный режимы. Всего таких зон в ОАЭ 45, большинство из них в Дубае.

Преимущества свободных экономических зон ОАЭ для бизнеса:

- Нет корпоративного налога на срок от 15 до 50 лет после регистрации компании.

- Нет НДС.

- Нет таможенных пошлин, то есть налогов на импорт и экспорт.

- Прибыль, полученная от международной деятельности юридических и физических лиц, не облагается налогами в ОАЭ и может быть свободно выведена со счетов.

К преимуществам свободных экономических зон также относят возможность для инвестора стать единственным собственником компании.

Dubai Design District находится вблизи Всемирного торгового центра. Эта свободная экономическая зона предоставляет специальные условия для компаний, которые работают в области дизайна, искусства и пошива одежды

Dubai International Financial Centre — ведущий финансовый центр Ближнего Востока, Южной Азии и Африки, в котором действуют частные законы и независимая судебная система

Как юридическому лицу стать налоговым резидентом ОАЭСтатус налогового резидента ОАЭ получает компания, которая зарегистрирована в стране. Но подать заявление на налоговый сертификат, чтобы подтвердить этот статус в другой стране и применить соглашение об избежании двойного налогообложения, можно только через год с момента регистрации.

Учредители компаний подают заявку на сайте FTA. Госпошлина за регистрацию и сертификат для юридического лица составляет 1750 AED.

Как легально оптимизировать налогообложение

Документы для получения сертификата налогового резидента ОАЭ для компаний:

- Копия торговой лицензии и приложения со списком директоров и акционеров.

- Учредительный договор.

- Копии паспортов, ID-карт и резидентской визы владельцев, партнеров и директоров компании.

- Копия финансовой отчетности. Отчетность должна быть проверена или подготовлена аккредитованной в ОАЭ аудиторской фирмой и охватывать год, за который запрашивается сертификат.

- Выписка с корпоративного счета из банка ОАЭ за последние 6 месяцев.

- Копия договора аренды или покупки коммерческого помещения.

При заполнении формы на сайте FTA заявитель указывает страну, для которой запрашивается налоговый сертификат, и необходимую дату начала финансового года.

Офшорные компании — те, что работают только за пределами страны, — не могут получить сертификат налогового резидентства ОАЭ.

Налоги на недвижимость в ОАЭПри покупке недвижимости в ОАЭ необходимо уплатить налог на передачу права собственности и регистрационный сбор — Transfer Fee и Registration Fee.

Ставка налога на передачу права собственности зависит от эмирата. Например, налог на недвижимость в Дубае составляет 4% от стоимости, указанной в договоре купли-продажи, а в Абу-Даби — 2%. Обычно продавец и покупатель делят эту сумму пополам.

4%

Налог на передачу права собственности в Дубае

При уплате налога на передачу права собственности необходимо заплатить административный сбор в размере 540 AED, или 147 $.

Регистрационный сбор — это фиксированный единоразовый платеж, который перечисляет покупатель. Размер сбора зависит от стоимости объекта:

- 2000 AED (545 $) для жилья стоимостью менее 500 000 AED, или 137 000 $;

- 4000 AED (1090 $) для недвижимости стоимостью более 500 000 AED, или 137 000 $.

После совершения сделки покупателю нужно получить свидетельство о праве собственности, этот документ подтверждает законность владения недвижимостью. Размер пошлины для получения свидетельства составляет 250 AED, или 68 USD.

Покупатели коммерческой недвижимости дополнительно уплачивают НДС в размере 5%. Подробное руководство по уплате НДС в этом случае опубликовано на сайте FTA.

Подробное руководство по уплате НДС в этом случае опубликовано на сайте FTA.

Налоги и сборы для владельцев недвижимости. В ОАЭ нет ежегодных налогов на недвижимость, которые были бы установлены на федеральном или муниципальном уровнях.

Собственники уплачивают ежегодный взнос за содержания жилья. Деньги идут на уход за общей территорией, капитальный ремонт, обустройство детских площадок, спортзалов и другой инфраструктуры. Размер взноса устанавливает застройщик, обычно он варьируется от 15 до 60 $ за 1 м².

Взнос на содержание жилья уплачивают раз в год, авансом. Если собственник сдает жилье в аренду, взнос будет списан с его счета, а не со счета арендатора.

При продаже недвижимости продавцу необходимо уплатить свою часть налога на передачу права собственности — половину от 4% от суммы сделки, если она заключена в Дубае, и от 2%, если объект находился в Абу-Даби.

Налога на дарение и наследство в ОАЭ нет.

Муниципальный налог на аренду недвижимости в ОАЭ уплачивает арендатор вместе с коммунальными платежами. Сумму налога автоматически включают в счет.

Для арендаторов жилых помещений ставка муниципального налога в Дубае составляет 5% от стоимости аренды, в Абу-Даби — 3%, в Шардже — 2%.

Арендаторы коммерческих помещений уплачивают муниципальный налог по ставке 10%.

Просторные апартаменты в Дубае, расположенные вблизи международного гольф-клуба. Стоимость — от 160 000 $

Вилла в закрытом жилом районе Дубая, дизайн которой разрабатывал Роберто Кавалли. Стоимость — от 368 000 $

Вилла с тремя спальнями в Дубае находится в закрытом жилом комплексе. В районе зелено: вокруг расположены сады, тропический лес и международное поле для гольфа. Стоимость виллы — 433 000 $

Избежание двойного налогообложения и обмен налоговой информациейДвойное налогообложение. ОАЭ имеет действующие соглашения об избежании двойного налогообложения с 138 странами, например с Сингапуром, Индией, Великобританией и большинством европейских государств.

ОАЭ имеет действующие соглашения об избежании двойного налогообложения с 138 странами, например с Сингапуром, Индией, Великобританией и большинством европейских государств.

СИДН регламентирует уплату налогов, если налоговый резидент одной страны получает доход в другой. Человек или компания уплачивает налог в стране источника дохода, а в стране резидентства оформляет налоговый вычет.

Тем, кто не является налоговым резидентом ОАЭ, необходимо уплатить подоходный налог в стране проживания согласно налоговому законодательству.

Обмен налоговой информацией. В 2018 году ОАЭ присоединились к CRS (Common Reporting Standard) — единой системе обмена налоговой информацией.

Соглашение o CRS также подписали более 100 государств, среди них страны Европы, Канада, некоторые государства Азии и островные государства — например, Антигуа и Барбуда, Сент-Китс и Невис.

По условиям соглашения банки, инвестиционные структуры и страховые компании информируют о счетах нерезидентов местные налоговые органы. Те, в свою очередь, обмениваются информацией на межгосударственном уровне.

Те, в свою очередь, обмениваются информацией на межгосударственном уровне.

Обмен налоговой информацией позволяет странам выявлять должников и начислять налоги.

Как получить вид на жительство в ОАЭСистема налогообложения Объединенных Арабских Эмиратов привлекает инвесторов со всего мира — в стране покупают недвижимость и открывают бизнес, чтобы приумножить капитал. Некоторые инвесторы при этом получают резидентские визы в ОАЭ — аналог вида на жительство.

Как получить золотую визу в ОАЭ

Золотую резидентскую визу в ОАЭ на десять лет можно получить, если купить объект стоимостью от 2 000 000 AED, или 545 000 $.

Инвестор сможет продлить визу на тот же срок любое число раз, если сохранит недвижимость в собственности.

Золотая виза в ОАЭ при покупке недвижимости| Условия | Резидентская виза | Золотая резидентская виза |

| Срок визы | 2 года | 10 лет |

| Стоимость объекта | Один собственник 750 000 AED, или 204 000 $ Совместное владение | 2 000 000 AED, или 545 000 $ |

| Тип недвижимости | ✅ Квартиры, апартаменты, гостиничные номера, виллы, таунхаусы, офисы и склады ❌ Земельные участки | |

| Ипотека | Да. Первоначальный взнос — от 50% Первоначальный взнос — от 50% |

Резидентская виза в ОАЭ позволяет оптимизировать налоги и открывать международные банковские счета — в дирхамах, долларах или евро. Кроме этого, инвестор и члены его семьи получают возможность пользоваться услугами современных медицинских клиник ОАЭ, а дети инвестора — посещать международные школы и вузы.

Часто задаваемые вопросыКакие налоги платят физические лица в ОАЭ?

Граждане ОАЭ и иностранцы, которые получили в ОАЭ резидентскую визу, освобождены от уплаты налогов на доход, прирост капитала, дарение, наследство, богатство и роскошь.

Физические лица уплачивают налог на передачу права собственности, когда покупают или продают недвижимость. Ставка налога различается в эмиратах: например, в Дубае она составляет 4%. Продавец и покупатель делят эту сумму пополам — каждый уплачивает по 2%.

При покупке недвижимости в ОАЭ иностранец может получить резидентскую визу, аналог вида на жительство, на три года или пять лет.

Какие налоги платят компании в ОАЭ?

Основные налоги для компаний в ОАЭ — это корпоративный налог, НДС и налог на акцизные товары.

Ставка корпоративного налога для большинства компаний составляет 0% до июня 2023 года, после этого налог будет взиматься по ставке 9%. Компании, которые зарегистрированы в свободных экономических зонах, освобождены от уплаты корпоративного налога.

НДС взимается по ставке 5%. Его в обязательном порядке уплачивают компании, чья годовая прибыль превышает 375 000 AED, или 102 100 $.

Акцизный налог уплачивают компании, которые ввозят, производят или складируют «вредные» товары. Например, табачные изделия или сладкие газированные напитки.

Как сэкономить на налогах в ОАЭ?

Инвесторы, которые открывают компании в свободных экономических зонах ОАЭ, снижают налоговую нагрузку на бизнес.

Компании, которые зарегистрированы в свободной экономической зоне:

- освобождены от уплаты корпоративного налога на срок от 15 до 50 лет;

- не уплачивают НДС;

- не уплачивают таможенные пошлины, то есть налоги на импорт и экспорт.

Вместе с выгодной системой налогообложения инвестор может получить резидентскую визу в ОАЭ. Для этого необходимо инвестировать в создание новой компании от 500 000 AED, или 136 000 $. Золотую визу выдают на 10 лет.

Какие налоги нужно заплатить при покупке недвижимости в Дубае?

При покупке недвижимости в Дубае покупатель уплачивает налоги и сборы:

- Налог на передачу права собственности — 4% от стоимости, указанной в договоре купли-продажи. Обычно продавец и покупатель делят эту сумму пополам.

- Административный сбор в размере 540 AED, или 147 $.

- Регистрационный сбор. Размер сбора зависит от стоимости объекта: для жилья стоимостью менее 137 000 $ он составляет 545 $, более — 1090 $.

- Пошлину за получение свидетельства о праве собственности — 250 AED, или 68 USD.

Налоги в ОАЭ (Дубае) в 2022 году

Объединенные Арабские Эмираты (ОАЭ) – это очень богатая перспективная страна с высоким уровнем жизни и стремительно развивающейся экономикой. Сегодня фундаментом благосостояния ОАЭ являются не только обширные запасы нефти и газа, но и многие другие отрасли, включая рынок недвижимости и строительство, рекламу и менеджмент, финансовый и банковский сектор.

Сегодня фундаментом благосостояния ОАЭ являются не только обширные запасы нефти и газа, но и многие другие отрасли, включая рынок недвижимости и строительство, рекламу и менеджмент, финансовый и банковский сектор.

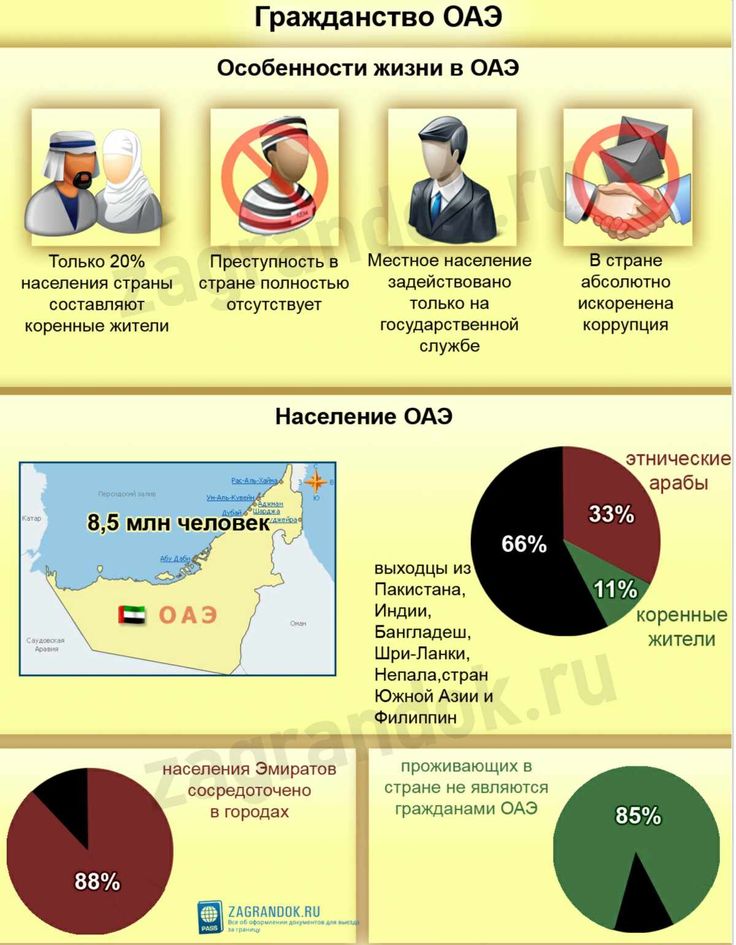

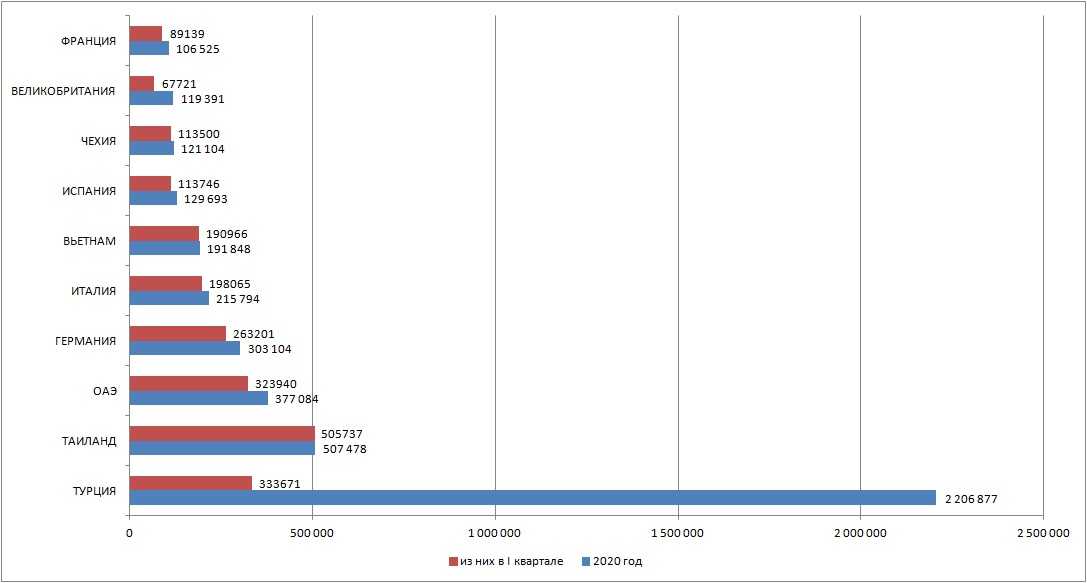

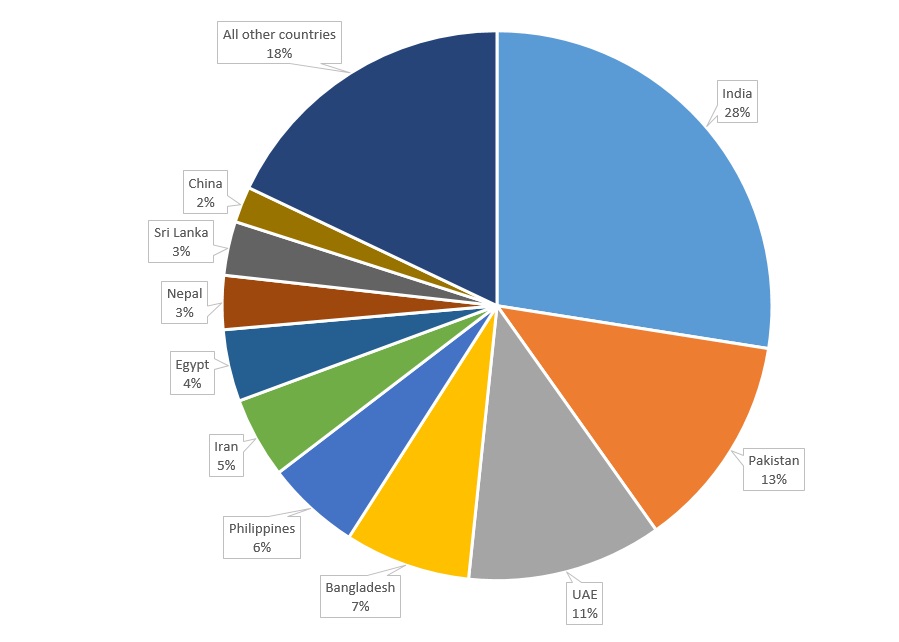

Работа в Дубае привлекает сотни тысяч трудовых мигрантов из самых разных уголков планеты, в том числе постсоветское пространство. Это самый крупный город в Объединенных Арабских Эмиратах, расположенный на берегу Персидского залива. Важнейший экономический и финансовый центр государства. Более 75% рабочей силы ОАЭ состоит из иностранцев, поэтому вопрос налогообложения считается весьма актуальным.

Далее, узнаем какие налоги действуют в ОАЭ в 2022 году.

Важно. По официальным сведениям правительственного портала ОАЭ, в стране не взимают подоходный налог с физических лиц. Однако здесь существует корпоративный налог с нефтяных компаний и иностранных банков. Акцизный налог взимается с определенных товаров, которые обычно вредны для здоровья человека или окружающей среды. А налог на добавленную стоимость применяется к большинству товаров и услуг.

А налог на добавленную стоимость применяется к большинству товаров и услуг.

Акцизный налог в ОАЭ

Акцизный налог был введен в ОАЭ в 2017 году. Это форма косвенного налога, взимаемого с определенных товаров, которые обычно вредны для здоровья человека или окружающей среды. Эти товары называются «акцизными товарами»:

С 1 декабря 2019 года акцизный налог взимается также с:

Ставка акциза в ОАЭ Согласно Постановлению Кабинета Министров № 52 от 2019 года «Об акцизных товарах, ставках акцизного налога и методике расчета акцизной цены» составляет:

Правительство ОАЭ взимает акцизный налог, чтобы сократить потребление нездоровых и вредных товаров, а также повысить доходы правительства, которые могут быть потрачены на полезные общественные услуги.

НДС в ОАЭ

Налог на добавленную стоимость (НДС) был введен в ОАЭ с 1 января 2018 года. Ставка в размере 5% взимается в точке продажи. НДС предоставит ОАЭ новый источник дохода, который будет и дальше использоваться для предоставления высококачественных государственных услуг. Это также поможет правительству приблизиться к его видению снижения зависимости от нефти и других углеводородов, как источника доходов.

Это также поможет правительству приблизиться к его видению снижения зависимости от нефти и других углеводородов, как источника доходов.

Возврат НДС для туристов в ОАЭ

Туристы и посетители могут потребовать возмещения НДС, уплаченного за покупки, сделанные во время их пребывания в ОАЭ. Возврат платежа будет осуществляться через полностью интегрированную электронную систему, которая соединяет розничных продавцов, зарегистрированных в «Схеме возврата налогов для туристов», со всеми портами въезда и выезда из ОАЭ.

С 18 ноября 2018 года туристы в ОАЭ могут запросить возмещение налога на добавленную стоимость, уплаченного за их покупки, пока они находятся в ОАЭ. Planet является эксклюзивным оператором системы возврата налогов для туристов, которую осуществляет Федеральное налоговое управление ОАЭ.

Условия обращения туристов за возмещением НДС:

-

Товары должны быть приобретены у продавца, участвующего в программе «Возврат налогов для туристов».

-

Товары не исключены из схемы возврата Федеральной налоговой службы.

-

Турист должен иметь явное намерение покинуть ОАЭ в течение 90 дней с даты поставки вместе с приобретенными расходными материалами.

-

Турист должен вывозить купленные товары из ОАЭ в течение трех месяцев с даты поставки.

-

Процесс покупки и экспорта товаров должен осуществляться в соответствии с требованиями и процедурами, установленными Федеральной налоговой службой.

Туристический налог в ОАЭ

В ОАЭ рестораны, отели, гостиничные апартаменты, курорты и так далее могут взимать один или несколько из следующих налогов:

-

10% налог от стоимости номера

-

10% плата за обслуживание

-

10% муниципальных сборов

-

Городской налог от 6 до 10%

-

6% туристического сбора

В Дубае отели взимают «туристический дирхам» за номер за ночь проживания (максимум 30 ночей подряд) в размере от 7 до 20 дирхам в зависимости от категории/класса отеля. В мае 2016 года было объявлено, что отели в Абу-Даби будут взимать новую дополнительную плату в размере 4% от стоимости проживания в отеле и 15 дирхам за ночь за номер. В Рас-эль-Хайме отели взимают туристический сбор в размере 15 дирхам за номер в сутки.

В мае 2016 года было объявлено, что отели в Абу-Даби будут взимать новую дополнительную плату в размере 4% от стоимости проживания в отеле и 15 дирхам за ночь за номер. В Рас-эль-Хайме отели взимают туристический сбор в размере 15 дирхам за номер в сутки.

Налог на недвижимость в ОАЭ

Во всех Эмиратах, кроме Абу-Даби, аренда жилой недвижимости облагается налогом по фиксированной ставке 5%. Аренда коммерческой недвижимости облагается налогом по ставке 10%. Абу-Даби не взимает муниципальный налог с арендованных помещений, но арендодатели обязаны платить лицензионные сборы.

Работа в ОАЭ для иностранцев в 2022 году традиционно доступна в области туризма, строительства и медицины. Часто требуются специалисты в сфере логистики, торговли, недвижимости и нефтегазовой отрасли. Официальная минимальная оплата труда в стране не устанавливается. Но в целом этот показатель редко бывает ниже 800 долларов в месяц. Средняя зарплата в Дубае около 4000-5000 тысяч долларов ежемесячно. Стандартная рабочая неделя в ОАЭ длится с воскресенья по четверг..png)

Автор (эксперт) материала – Анатолий В.

СТАТЬИ ПО ТЕМЕ:

- Зарплата в Европе

- Налоги в Европе

- Безработица в странах мира

- Стоимость бензина в мире

- Непризнанные страны мира

Добавить комментарий

Объединенные Арабские Эмираты — Корпоративный

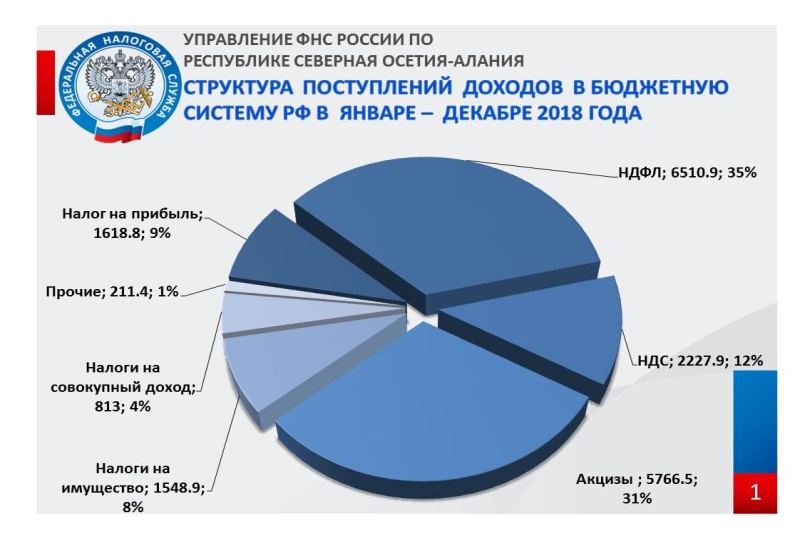

Налог на добавленную стоимость (НДС)

НДС был введен в Объединенных Арабских Эмиратах 1 января 2018 года. Общая ставка НДС составляет 5% и применяется к большинству товаров и услуг, а также к некоторым товарам и услугам. по ставке 0% или освобождению от уплаты НДС (при соблюдении определенных условий).

Ставка НДС 0% применяется к товарам и услугам, экспортируемым за пределы государств-членов Совета сотрудничества арабских государств Персидского залива (ССЗ), осуществляющих НДС, международным перевозкам, поставкам сырой нефти/природного газа, первой поставке жилой недвижимости и некоторым конкретным областях, таких как здравоохранение и образование.

Кроме того, в соответствии с Постановлением Кабинета Министров (№ 46 от 2020 г.) от 4 июня 2020 г., лицо считается находящимся «вне государства» и, таким образом, подпадает под экспорт услуг с нулевой ставкой, если у него есть только короткий -срок нахождения в штате менее месяца и нахождение фактически не связано с поставкой.

Освобождение от НДС распространяется на некоторые финансовые услуги, а также на последующую поставку жилой недвижимости. Кроме того, сделки с голой землей и внутренним пассажирским транспортом также освобождены от НДС.

Некоторые сделки с товарами между компаниями, зарегистрированными в Обозначенных (свободных) зонах ОАЭ (DZ), могут не облагаться НДС. Однако оказание услуг в пределах ДЗ облагается НДС в соответствии с общим применением законодательства ОАЭ об НДС.

Для предприятий-резидентов ОАЭ порог обязательной регистрации плательщика НДС составляет 375 000 дирхамов ОАЭ, а порог добровольной регистрации — 187 500 дирхамов ОАЭ. Порог регистрации не применяется к предприятиям-нерезидентам, осуществляющим поставки, с которых требуется взимать НДС ОАЭ.

Порог регистрации не применяется к предприятиям-нерезидентам, осуществляющим поставки, с которых требуется взимать НДС ОАЭ.

Группировка по НДС разрешена при соблюдении определенных условий.

Существуют определенные требования к документации и ведению учета, такие как требование о выставлении налоговых счетов и представлении деклараций по НДС (ежеквартально или ежемесячно в зависимости от распределения FTA).

Превышение входного НДС, в принципе, может быть затребовано обратно из ЗСТ при соблюдении специальной процедуры. В качестве альтернативы кредиты по НДС могут быть перенесены на будущие периоды и вычтены из будущего исходящего НДС.

Предприятия, которые не соблюдают свои обязательства по НДС, могут быть подвергнуты штрафам и санкциям. Существуют как фиксированные, так и налоговые санкции.

Таможенные пошлины

Как правило, таможенная пошлина в размере 5% взимается со стоимости импорта, стоимости страхования и фрахта (СИФ). Другие ставки могут применяться к определенным товарам, таким как алкоголь и табак, а также могут быть доступны определенные льготы и льготы. Кроме того, Объединенные Арабские Эмираты вводят антидемпинговые пошлины на импорт некоторых товаров, таких как автомобильные аккумуляторы, керамическая и керамогранитная плитка, гидравлический цемент. Ставки антидемпинговых пошлин варьируются в зависимости от кодов ТН ВЭД товаров и страны экспорта и/или происхождения. В некоторых случаях антидемпинговая пошлина составляет 67,5% от стоимости товара на условиях CIF.

Кроме того, Объединенные Арабские Эмираты вводят антидемпинговые пошлины на импорт некоторых товаров, таких как автомобильные аккумуляторы, керамическая и керамогранитная плитка, гидравлический цемент. Ставки антидемпинговых пошлин варьируются в зависимости от кодов ТН ВЭД товаров и страны экспорта и/или происхождения. В некоторых случаях антидемпинговая пошлина составляет 67,5% от стоимости товара на условиях CIF.

Объединенные Арабские Эмираты являются частью Таможенного союза ССАГПЗ, который был создан в 2003 году для устранения таможенных и торговых барьеров между государствами-членами ССАГПЗ. Таможенные пошлины не взимаются при торговле между государствами-членами ССАГПЗ (при соблюдении определенных условий). Кроме того, Объединенные Арабские Эмираты разрешают беспошлинный ввоз большинства национальных товаров, происходящих из стран-участниц Большого арабского соглашения о свободной торговле, Сингапура и стран Европейской ассоциации свободной торговли (например, Норвегии, Швейцарии, Исландии и Лихтенштейна).

Хотя зоны свободной торговли ОАЭ (ЗСТ) находятся на территории Объединенных Арабских Эмиратов, они, тем не менее, считаются за пределами таможенной территории. Таким образом, товары, ввозимые в ЗСТ ОАЭ, не облагаются таможенной пошлиной. Таможенная пошлина приостанавливается до тех пор, пока товары не будут ввезены на местный рынок GCC.

Акцизные сборы

С 1 октября 2017 года в Объединенных Арабских Эмиратах введен акцизный налог на табак и табачные изделия, газированные и энергетические напитки.

1 декабря 2019 года Объединенные Арабские Эмираты расширили сферу действия акцизного налога, включив в него подслащенные напитки, электронные устройства и инструменты для курения, а также жидкости, используемые в электронных устройствах и инструментах для курения.

Применяются следующие налоговые ставки:

- 100% на табак и табачные изделия, электронные устройства и инструменты для курения, жидкости, используемые в электронных устройствах и инструментах для курения, и энергетические напитки.

- 50% на газированные и подслащенные напитки.

Муниципальный налог или налог на недвижимость

В большинстве Эмиратов взимается муниципальный налог на недвижимость, в основном в зависимости от годовой арендной платы. Как правило, арендаторы обязаны платить налог. В некоторых случаях отдельные сборы уплачиваются как арендаторами, так и владельцами недвижимости. Например, в эмирате Дубай муниципальный налог на недвижимость в настоящее время составляет 2,5% от годовой арендной платы за коммерческую недвижимость (оплачивается владельцами недвижимости) и 5% за жилую недвижимость (оплачивается арендаторами).

При переходе права собственности на землю или недвижимое имущество может взиматься регистрационный сбор. Например, в эмирате Дубай взимается плата за регистрацию земли в размере 4% от справедливой рыночной стоимости недвижимости, подлежащая уплате в Земельный департамент Дубая. В Дубае регистрационный сбор может также взиматься при прямой или косвенной передаче акций в юридическом лице, владеющем недвижимостью.

Эти сборы взимаются и управляются по-разному в каждом эмирате.

Гербовый сбор

В настоящее время в Объединенных Арабских Эмиратах не взимаются отдельные гербовые сборы.

Налоги с заработной платы

Поскольку в настоящее время в Объединенных Арабских Эмиратах нет налога на доходы физических лиц, работодатели не обязаны удерживать налог с заработной платы.

Взносы на социальное обеспечение

В Объединенных Арабских Эмиратах действует режим социального обеспечения, который распространяется только на квалифицированных работников из ОАЭ и других стран Персидского залива. Граждане стран, не входящих в ССАГПЗ, не подлежат социальному обеспечению в Объединенных Арабских Эмиратах.

Для национальных сотрудников ОАЭ (за исключением тех, кто работает в Абу-Даби) отчисления на социальное обеспечение рассчитываются по ставке 20% от валового вознаграждения работника, как указано в местном трудовом договоре. Обязательства по социальному обеспечению также распространяются на сотрудников компаний и филиалов, зарегистрированных в ЗСТ. Из 20 % 5 % выплачивает работник, 12,5 % — работодатель, а дополнительные 2,5 % вносит государство. Более высокая ставка в размере 26% применяется в эмирате Абу-Даби, где взнос работодателя увеличивается до 15%, взнос государства увеличивается до 6%, а взнос работника остается равным 5%. Взносы облагаются установленной законом минимальной и максимальной суммой заработной платы (от которой рассчитывается сумма пенсионных взносов) в размере 1000 дирхамов ОАЭ и 50 000 дирхамов ОАЭ соответственно.

Из 20 % 5 % выплачивает работник, 12,5 % — работодатель, а дополнительные 2,5 % вносит государство. Более высокая ставка в размере 26% применяется в эмирате Абу-Даби, где взнос работодателя увеличивается до 15%, взнос государства увеличивается до 6%, а взнос работника остается равным 5%. Взносы облагаются установленной законом минимальной и максимальной суммой заработной платы (от которой рассчитывается сумма пенсионных взносов) в размере 1000 дирхамов ОАЭ и 50 000 дирхамов ОАЭ соответственно.

Для других граждан стран Персидского залива, работающих в Объединенных Арабских Эмиратах, отчисления на социальное обеспечение определяются в соответствии с правилами социального обеспечения их родной страны.

Работодатель несет ответственность за удержание и перечисление взносов социального обеспечения работников вместе с долей работодателя.

В Дубайском международном финансовом центре (DIFC) была введена Схема сбережений сотрудников на рабочем месте (DEWS), заменившая пособие по окончании срока службы (EOSG) с целью защиты долгосрочных сбережений сотрудников. Новая схема была введена в действие 1 февраля 2020 года, и теперь работодатели обязаны вносить ежемесячные взносы в DEWS или альтернативную регулируемую квалификационную схему, в отличие от единовременной выплаты «пособия» сотруднику в конце его работы. Работодатели обязаны вносить ежемесячные взносы в размере 5,83% или 8,33% от базовой заработной платы работника (фактический процент зависит от стажа работы работника) в эту схему.

Новая схема была введена в действие 1 февраля 2020 года, и теперь работодатели обязаны вносить ежемесячные взносы в DEWS или альтернативную регулируемую квалификационную схему, в отличие от единовременной выплаты «пособия» сотруднику в конце его работы. Работодатели обязаны вносить ежемесячные взносы в размере 5,83% или 8,33% от базовой заработной платы работника (фактический процент зависит от стажа работы работника) в эту схему.

Гостиничный налог и туристические сборы

Большинство Эмирейтс взимают гостиничные сборы, которые применяются к стоимости аренды гостиничных номеров, услуг и развлечений. Эти сборы взимаются и управляются по-разному в каждом Эмирате.

В эмирате Дубай взимается туристический сбор в дирхамах. Это сбор с гостей отеля и арендаторов гостиничных апартаментов в размере от 7 до 20 дирхамов ОАЭ за номер в сутки в зависимости от звездности отеля, например, пятизвездочный отель будет взимать туристический сбор в размере 20 дирхамов ОАЭ за номер за ночь, в то время как в двухзвездочном отеле взимается туристический сбор в размере 10 дирхамов ОАЭ за номер в сутки. В эмирате Абу-Даби отели будут взимать туристический сбор в размере 6% от стоимости аренды гостиничного номера и сбор за направление в размере 15 дирхамов ОАЭ за ночь.

В эмирате Абу-Даби отели будут взимать туристический сбор в размере 6% от стоимости аренды гостиничного номера и сбор за направление в размере 15 дирхамов ОАЭ за ночь.

В дополнение к вышеупомянутым туристическим сборам, Эмират Дубай также требует, чтобы отели взимали 7% муниципального сбора с каждой продажи отеля. Аналогичным образом, в эмирате Абу-Даби отели обязаны взимать муниципальный сбор в размере 4%. Продажа отеля — это доход, полученный отелем за услуги, предоставляемые его гостям или посетителям, включая арендную плату за гостиничный номер, еду, напитки и другие услуги.

Отели во всех Эмиратах взимают дополнительную плату за обслуживание в размере 10% от дохода от продажи отеля.

Цифровая служба возврата налогов в ОАЭ: в ОАЭ представлена первая цифровая служба возврата налогов для туристов

ОАЭ стали первыми, кто ввел безбумажный процесс возврата налогов. Это отличное облегчение для туристов.

По словам Халида Али Аль Бустани, генерального директора Федеральной налоговой службы, платформа была подключена к предприятиям, чтобы счета-фактуры можно было генерировать в электронном виде. В результате, когда люди идут в терминалы аэропортов, чтобы получить возмещение НДС, им не нужно будет вести бумажные записи о своих транзакциях.

В результате, когда люди идут в терминалы аэропортов, чтобы получить возмещение НДС, им не нужно будет вести бумажные записи о своих транзакциях.

В пресс-конференции, посвященной обсуждению этой услуги, приняли участие представители Федеральной налоговой службы, Seddiqi Holding, Planet Tax, GMG, Apparel и Расул Хури.

В 2018 году ОАЭ ввели 5% НДС на покупки, и посетители могут запросить возмещение НДС на продукты, приобретенные на предприятиях, при выезде из страны.

Получение документов для возврата налога: лихорадочная задача для путешественников

Аль-Аль-Бустани заявил, что подготовка документов для возврата налога и их подача отнимали у путешественников много времени. Длительный процесс вызван оценкой и проверкой этих данных в аэропорту. Федеральное налоговое управление и Planet вместе работали над поиском решения, гарантируя, что информация будет готова до того, как посетитель прибудет в аэропорт.

ОАЭ становятся первыми, достигшими этого рубежа

Благодаря этим усилиям ОАЭ стали первой страной в мире, достигшей этого рубежа.

Поскольку все партнеры подключены к Интернету, путешественникам больше не нужно беспокоиться о бумаге и наклейках, чтобы получить возмещение НДС.

Процесс очень быстрый после публикации счета, и пользователи всегда могут проверить сумму своих возмещений на портале Planet. 95% фирм воспользуются этой услугой в первый год после ее внедрения.

Киоски самообслуживания установлены в торговых центрах, гостиницах, портах и т. д. и авиа), где путешественники могут проверить свою электронную квитанцию перед поездкой в аэропорт. В результате их документы будут готовы для них, когда они прибудут туда, и они смогут потребовать возмещения в аэропорту.

Эффективность процесса относительно высока после загрузки счета, и путешественники всегда могут проверить сумму своего возмещения на портале Planet.