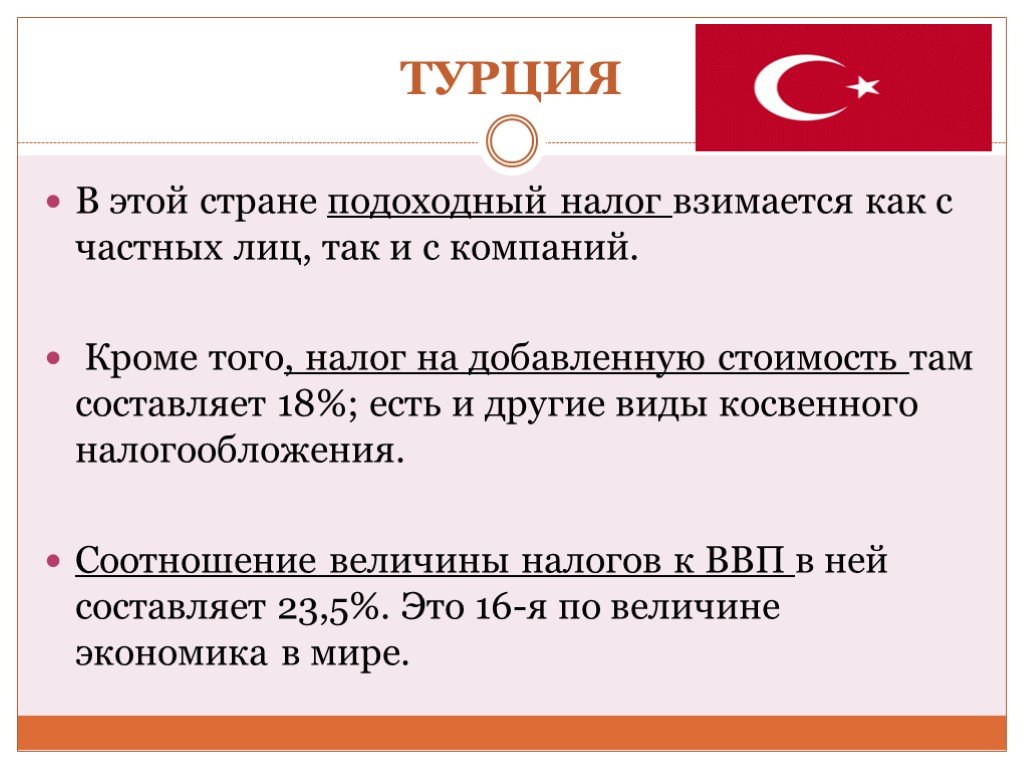

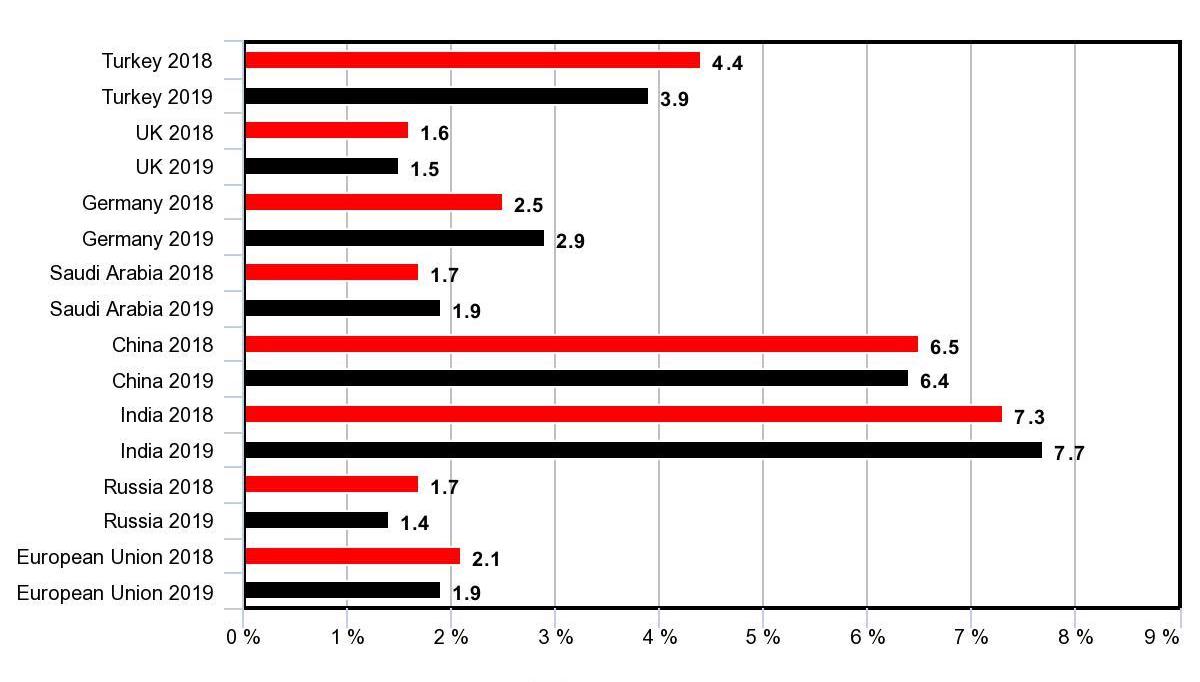

Налоговая система Турции — налогообложение турецких компаний и физлиц (VAT, налог на прибыль и на прирост капитала). Налоговые соглашения Турции.

Развернуть все записи Свернуть все записи

Налоговые резиденты Турции уплачивают налог со своего мирового дохода, нерезиденты — с доходов из источников в Турции.

Подоходный налог взимается по прогрессивным ставкам:

- доход до 32 000 TRY облагается налогом по ставке 15%;

- доход от 32 000 до 70 000 TRY облагается по ставке 20%;

- доход от 70 000 до 250 000 TRY облагается по ставке 27%;

- доход от 250 000 до 880 000 TRY облагается по ставке 35%;

- доход свыше 880 000 TRY облагается по ставке 40%.

Прибыль от реализации некоторых финансовых инструментов, например, обращающихся на стамбульской бирже акций, может освобождаться от налогообложения / облагаться налогом у источника по пониженной ставке.

По общему правилу половина дивидендов от турецких компаний налогом не облагается.

Пониженные ставки налога у источника применяются к процентному доходу по определенным государственным и корпоративным облигациям.

Ставка налога, удерживаемого при выплате процентов по банковским счетам, варьируется в зависимости от срока и валюты депозита от 10% до 18%.

Турецкие компании уплачивают налог на прибыль со своего мирового дохода, иностранные – с доходов из источников в Турции.

Стандартная ставка налога на прибыль составляет 23%, в 2022 году была 22%, в 2021 году — 25%, в 2018 – 2020 годах — 22%. Для некоторых компаний, впервые вышедших на стамбульскую фондовую биржу, в течение первых пяти лет ставка налога снижается на 2%.

Прибыль от реализации активов включается в облагаемую налоговую базу. 75% прибыли от реализации акций может освобождаться от налогообложения при владении не менее двух лет и соблюдении некоторых других условий. Прибыль от продажи акций в иностранных компаниях с долей участия не менее 10% при владении не менее двух лет и соблюдении ряда других условий может освобождаться от налогообложения.

Дивиденды от турецких компаний налогом не облагаются. Дивиденды от иностранных компаний могут освобождаться от налогообложения при соблюдении ряда условий: доля участия не менее 10%, владение не менее года с даты генерирования выручки, налогообложение дочерней компании по ставке не менее 15% (для определенных компаний – 20%), получение дивидендов в Турции до даты подачи налоговой декларации за соответствующий финансовый год.

Иностранная компания признается контролируемой, если турецким резидентам, компаниям и физическим лицам, принадлежит прямо или косвенно, индивидуально или совместно, не менее 50% капитала, прав на дивиденды или прав голоса.

Нераспределенная прибыль КИК включается в налогооблагаемую базу турецкого резидента, если не менее 25% доходов иностранной компании является пассивными доходами, прибыль компании облагается по эффективной налоговой ставке менее 10%, выручка компании превышает 100 000 TRY.

В отношении дивидендов налог удерживается по ставке 15%. Роялти облагаются налогом у источника выплаты по ставке 20%. В отношении процентных выплат применяются различные ставки налога. Например, при выплатах процентов по кредитам от банков ставка налога – 0%, по прочим займам – 10%, по депозитам – от 0% до 18% в зависимости от валюты и длительности вклада.

Роялти облагаются налогом у источника выплаты по ставке 20%. В отношении процентных выплат применяются различные ставки налога. Например, при выплатах процентов по кредитам от банков ставка налога – 0%, по прочим займам – 10%, по депозитам – от 0% до 18% в зависимости от валюты и длительности вклада.

Ставки налога снижаются в соответствии с положениями соглашений об избежании двойного налогообложения (СИДН).

Стандартная ставка НДС составляет 18%.

В отношении некоторых товаров и услуг применяются пониженные ставки в размере 8% и 1%.

Социальные взносы уплачиваются с трудового вознаграждения, составляющего от 119,25 до 894,38 TRY в день.

Обычные ставки взносов составляют 20,5% для работодателя и 14% для работника.

В отношении вознаграждения свыше 894,38 TRY в день уплачиваются взносы на страхование от безработицы. Ставки составляют 2% для работодателя, 1% для работника.

В отношении имущества, получаемого в порядке наследования или дарения, налог уплачивается по ставкам, варьирующимся от 1% до 30%.

Ежегодный налог на имущество уплачивается в отношении зданий, используемых для проживания, по ставке 0,1% и других зданий по ставке 0,2%.

В отношении земельных участков ставка налога составляет 0,3%. В городских зонах ставки налога удваиваются.

Налоговая база определяется в соответствии со специальным порядком и индексируется.

В отношении жилых домов, стоимость которых превышает 5 млн лир, уплачивается налог на дорогое жилье по ставкам от 0,3% до 1%.

Гербовый сбор взимается в отношении различных документов, включая соглашения и финансовые отчеты, по ставкам от 0,189% до 0,948%.

В общем случае гербовый сбор с зарплат взимается по ставке 0,759%. В некоторых случаях взимаются сборы, фиксированные в лирах

Турция заключила 87 соглашений об избежании двойного налогообложения (Double Tax Treaty, DTC), а также 5 соглашений об обмене налоговой информацией (Tax Information Exchange Agreement, TIEA) со следующими юрисдикциями:

87 DTCs: Австралия, Австрия, Азербайджан, Албания, Алжир, Бангладеш, Бахрейн, Беларусь, Бельгия, Болгария, Босния и Герцеговина, Бразилия, Великобритания, Венгрия, Вьетнам, Германия, Греция, Грузия, Дания, Египет, Израиль, Индия, Индонезия, Иордания, Иран, Ирландия, Испания, Италия, Йемен, Казахстан, Канада, Катар, Китай, Косово, Кот дЁИвуар, Кувейт, Кыргызстан, Латвия, Ливан, Литва, Люксембург, Македония, Малайзия, Мальта, Марокко, Мексика, Молдова, Монголия, Нидерланды, Новая Зеландия, Норвегия, ОАЭ, Оман, Пакистан, Польша, Португалия, Республика Корея, Российская Федерация, Румыния, Саудовская Аравия, Сенегал, Сингапур, Сирия, Словакия, Словения, Сомали, Судан, США, Таджикистан, Узбекистан, Украина, Филиппины, Финляндия, Франция, Хорватия, Черногория, Чехия, Швейцария, Швеция, Эстония, Эфиопия, ЮАР, Япония;

5 TIEAs: Бермуды, Гернси, Гибралтар, Джерси, Остров Мэн.

Кроме того Турция подписала, но пока не ратифицировала (Многостороннюю конвенцию по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения (Multilateral Convention to Implement Tax Treaty Related Measures to Prevent Base Erosion and profit Shifting, MLI).

В Турции существуют некоторые ограничения на осуществление валютных операций. В частности, физическим лицам запрещено привлекать валютные займы, а для турецких компаний существуют ограничения на привлечение таких займов. Операции между резидентами должны осуществляться в лирах.

Кроме того, в Турции уплачивается специальный сбор в отношении заимствований из-за рубежа. Ставка сбора зависит от валюты привлечения и срока займа. Самая высокая ставка для заимствований на срок до года в иностранной валюте – 3% от тела займа. Данный сбор не распространяется на банки и другие финансовые учреждения.

Налоги в Турции в 2022 году: сколько платят физические лица, инвесторы и предприниматели

Содержание:

- Налоги для физических лиц;

- Налоги на недвижимость;

- Налоги для бизнеса;

- Налоги в ИТ-сфере.

Налоги для физических лиц

Статус налогового резидента

Основное требование для получения статуса налогового резидента Турции, как и в большинстве других государств, — проживание на территории страны не менее шести месяцев в течение года. Однако если иностранец прибыл не с целью постоянного проживания, а с временными мотивами — например, туризма или лечения, — он будет считаться нерезидентом даже по истечении полугода.

Резиденты платят налог на все мировые доходы, нерезиденты — только на те, которые они получили на территории Турции. С Россией действует соглашение об избежании двойного налогообложения, поэтому дважды платить один и тот же налог не придется.

Подоходный налог

Он распространяется на все виды прибыли, включающие заработную плату, доход от ведения бизнеса или сельского хозяйства, продажи ценных бумаг или сдачи в аренду недвижимости. Ставка налога прогрессивная:

Ставка налога прогрессивная:

- До 32 000 турецких лир (1 832 $Суммы рассчитаны по курсу от 17 июля 2022 г.) — 15%

- От 32 000 ₺ (1 832 $) до 70 000 ₺ (4 007 $) — 20%

- От 70 000 ₺ (4 007 $) до 250 000 ₺ (14 310 $) — 27%

- От 250 000 ₺ (14 310 $) до 880 000 ₺ (50 372 $) — 35%

- Свыше 880 000 ₺ (50 372 $) — 40%

Пример: посчитаем налог для зарплаты 40 000 турецких лир (около 2 000 $). На доход до 32 000 ₺ будет действовать ставка 15%, а на часть дохода от 32 000 до 40 000 ₺ — 20%: 32 000 х 15% + 8 000 х 20% = 6 400 ₺ (368 $).

При самостоятельном декларировании дохода можно вычесть подтвержденные расходы на образование и здравоохранение на себя, супруга и несовершеннолетних детей, но не более 10% от налоговой базы.

Кроме того, добросовестные налогоплательщики, которые вовремя подают декларацию и не имеют долгов, могут получить скидку 5% на коммерческий, сельскохозяйственный и профессиональный доход.

Социальные взносы

По умолчанию россияне, работающие в Турции, должны быть зарегистрированы в местной системе социального обеспечения, и работодатель, помимо подоходного налога, вычитает из зарплаты страховые взносы.

В 2022 году общая ставка снизилась до 34,5%: 20,5% для работодателя и 14% для сотрудника. Дополнительный взнос на страхование по безработице составляет 1% для сотрудника, 2% для компании и 1% для государства.

Бизнес-центр в Стамбуле. Автор: Resul Muslu/ Shutterstock

Верхний лимит для расчета социальных взносов составляет 1251 турецкую лиру в день. Компании, стимулирующие занятость, могут воспользоваться скидкой 5% на социальные взносы.

Если на иностранца распространяется система социального обеспечения другой страны, то он освобождается от взносов максимум на 3 месяца. Для других государств, с которыми у Турции подписаны договоры о социальном обеспечении, могут действовать другие условия.

Гербовый сбор

Широкий спектр различных документов и видов финансовой отчетности в Турции облагается гербовым сбором. Его ставка колеблется от 0,189% до 0,948%. С заработной платы тоже вычитается сбор по ставке 0,759%.

Налоги на недвижимость

Несмотря на снижение квоты на ВНЖ в Турции до 20% с 1 июля, покупка недвижимости все еще привлекательна для иностранцев.

По новым правилам 2022 года, при покупке любой недвижимости дается туристический вид на жительство, от 50 000 $ или 75 000 $ (в зависимости от района, где находится объект) — ВНЖ с правом получить гражданство спустя 5 лет, а от 400 000 $ — гражданство за инвестиции по упрощенной схеме. Налоги на недвижимость при этом невысокие.

«Приехали!» — канал, для тех, кто уехал или собирается. Как жить на новом месте: документы, финансы, работа, жильё, бизнес, люди. В новом проекте от команды RB. RU рассказываем как жить в другой стране в новое время.

RU рассказываем как жить в другой стране в новое время.

Покупка недвижимости

Покупателю недвижимости необходимо заплатить налог на оформление права собственности («Тапу»), который составляет 4% от кадастровой стоимости объекта, указанной в свидетельстве. Иногда можно договориться с продавцом о разделении этого налога поровну.

Государственный сбор за обслуживание составляет около 130 $ для иностранцев и 45 $ — для турецких граждан.

Недвижимость, которая выставлена на продажу в Турции. Источник: Prian

В целях укрепления экономики с 2022 года на сделки с недвижимостью действует ограничение: они должны совершаться только в турецких лирах. Поэтому иностранцу еще придется получить в банке специальную справку, подтверждающую обмен валюты с целью покупки недвижимости.

При покупке на первичном рынке жилья нерезиденты освобождаются от уплаты НДС, который составляет от 1 до 18% в зависимости от площади объекта.

Ежегодный налог на собственность

Собственник жилья платит ежегодный налог 0,1% от кадастровой стоимости. Для крупных городов и туристических районов, включая Стамбул, Анталью, Измир и другие, применяется ставка 0,2%. Обычно выходит не более 150 $. Для коммерческих объектов и участков под застройку налог выше.

На элитную недвижимость дороже 5,25 млн ₺ (около 300 000 $) действуют повышенные ставки от 0,3 до 0,6% в зависимости от кадастровой стоимости объекта.

Сдача в аренду

Физические лица-нерезиденты могут сдавать свою недвижимость в долгосрочную аренду. Прибыль будет облагаться налогом по стандартным ставкам от 15 до 40%. Однако есть минимальная необлагаемая сумма — 9 500 турецких лир в год для жилой недвижимости и 49 000 ₺ для коммерческой.

«Важно, что сдавать недвижимость в краткосрочную аренду по турецким законам может только юридическое лицо, имеющее соответствующую лицензию. Последние два года за этим стали серьезно следить», — уточнил Филипп Березин, главный редактор портала о недвижимости за рубежом Prian.ru.

Последние два года за этим стали серьезно следить», — уточнил Филипп Березин, главный редактор портала о недвижимости за рубежом Prian.ru.

Продажа недвижимости

При перепродаже недвижимости взимается налог на чистую прибыль. Скажем, если вы покупали недвижимость за 100 000 ₺, указанные в «Тапу», а продали за 130 000 ₺, то налог будет рассчитываться с 30 000 ₺.

«Налогооблагаемую сумму можно сократить, если предоставить документы, подтверждающие расходы на улучшение жилья и заключение сделки. К примеру, чеки с затратами на ремонт. А если продавец владел недвижимостью более 5 лет, он полностью освобождается от налогов», — рассказал Филипп Березин.

Налоги для бизнеса

Несмотря на повышенные налоги в 2022 году, турецкие власти в целях поддержки бизнеса предлагают многочисленные льготы, которые распространяются и на иностранные компании.

Турецкий рынок. Автор: Tekkol/ Shutterstock

Автор: Tekkol/ Shutterstock

Налог на прибыль компаний

Ставка корпоративного налога в 2022 году была временно повышена до 23%. Ожидается, что в 2023 году она вернется к своему стандартному значению — 20%. Для банков и других финансовых организаций в апреле 2022 года ставка налога была повышена до 25%.

Для всех корпораций, как и для физических лиц, сейчас действует возможность снизить налог на 5%. Для отдельных компаний, которые впервые вышли на Стамбульскую фондовую биржу, предусмотрена скидка 2% на пятилетний период.

Кроме того, существуют различные налоговые льготы для компаний в организованных промышленных зонах (ОПЗ), зонах технологического развития (ЗТР) и свободной торговли (СЭЗ), а также образовательного бизнеса и других отраслей.

Налог на дивиденды составляет 10%. Две трети дохода от реализации акций при условии владения ими от 2 лет освобождаются от корпоративного налога.

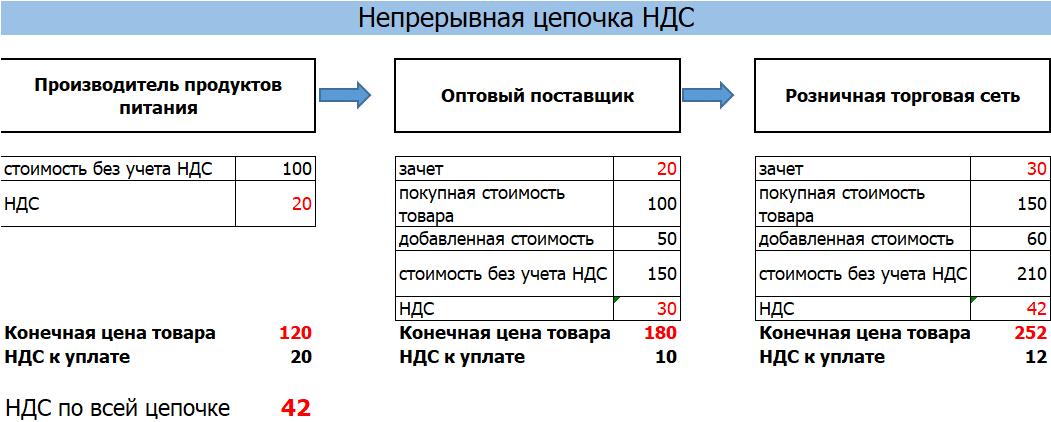

НДС

Базовая ставка НДС в Турции составляет 18%. На медицинские изделия, сельскохозяйственную технику и ряд других товаров действует пониженный налог 8%. В 2022 году с целью борьбы с инфляцией НДС на ключевые продукты питания снижен до 1%.

На медицинские изделия, сельскохозяйственную технику и ряд других товаров действует пониженный налог 8%. В 2022 году с целью борьбы с инфляцией НДС на ключевые продукты питания снижен до 1%.

Компании в сферах строительства, обрабатывающей промышленности, туризма и разработки электромобилей освобождены от НДС. Также бизнес, экспортирующий товары за границу, может возместить 10% налога.

Налоги в IT-сфере

Для IT-компаний в зонах технологического развития предусмотрено множество налоговых стимулов. Прибыль от научно-исследовательской деятельности и программных разработок освобождена от налога до конца 2028 года.

Заработная плата сотрудников не облагается подоходным налогом. Документы, подготовленные в рамках научно-исследовательской деятельности, освобождены от гербового сбора.

Интернет-площадкам и поставщикам digital-рекламы важно учитывать, что с 2020 года в Турции действует налог на цифровые услуги. Правила распространяются на компании с мировым доходом от 750 млн евро, из которых не менее 20 млн турецких лир заработаны на территории Турции. Налог на прибыль составляет 7,5%.

Правила распространяются на компании с мировым доходом от 750 млн евро, из которых не менее 20 млн турецких лир заработаны на территории Турции. Налог на прибыль составляет 7,5%.

Обложка: Viacheslav Lopatin/ Shutterstock

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Türkiye VAT Guide for Global Business- Rates & Compliance Requirements

Содержание

Ставки НДС в Türkiye Пороги регистрации НДС в TürkiyeФормат номера НДС в Турции TürkiyeVAT Платежи и возвраты в TürkiyeШтрафы в случае несвоевременной подачи или неправильного декларирования

| Стандартная ставка НДС | Требования к цифровой отчетности / Электронное выставление счетов | НДС на трансграничные электронные услуги | Веб-сайт налогового органа |

|---|---|---|---|

| 18% | Да | Да | Управление доходов Турции (Gelir Idaresi Başkanlığı) |

Ставки НДС в Турции

Стандартная ставка НДС («Katma Değer Vergisi» (KDV)) в Турции составляет 18%, при этом некоторые услуги освобождены от турецкого НДС, такие как финансовые операции, аренда недвижимого имущества физическими лицами и вода для сельское хозяйство.

| Ставки НДС | Тип ставки | Описание |

|---|---|---|

| 18% | Стандартная ставка | Применяется к все налогооблагаемые поставки, за некоторыми исключениями. |

| 8% | Льготная ставка | Применяется к продуктам питания, лекарствам, входным билетам в кинотеатры, театры, оперы и т. д. |

| 1% | Льготная ставка | Применяется к газетам и журналам, основным продуктам питания, подержанные легковые автомобили и др. |

Пороги регистрации НДС в Турции

- Порог регистрации НДС для местных продавцов: Нет порога Услуги необлагаемым налогом организациям (B2C): без порога

Турецкий формат номера плательщика НДС

В Турции все юридические, некорпорированные и физические лица должны иметь идентификационный номер налогоплательщика (TIN) («Vergi Kimlik Numarası» (VKN) ).

- Физические лица : 11-значный национальный идентификационный номер («Türkiye Cumhuriyeti Kimlik Numarası» (TC Kimlik No.

)) используется в качестве уникального идентификационного номера. ИНН сопоставляется с их национальным идентификационным номером.

)) используется в качестве уникального идентификационного номера. ИНН сопоставляется с их национальным идентификационным номером. - Для иностранных физических лиц , находящихся в Турции более 6 месяцев, получение ИНН должно быть обязательным. ИНН иностранца состоит из 10 цифр, но им разрешено использовать свои иностранные идентификационные номера, если таковые имеются.

- Формат: 9999999999

- Предприятия : ИНН состоит из 10 цифр и получается автоматически или путем регистрации в местных налоговых органах. Цифры могут быть любыми от 0 до 9. Если название компании начинается с буквы А, первая цифра — 0; если начинается с B, это 1; если он начинается с Y или Z, это 9, следовательно, форт.

Для физических лицФормат: 99999999999

Для юридических лицФормат: 9999999999

Проверка номера плательщика НДС в Турции

Необходимо найти и подтвердить номера плательщика НДС в Турции?

Explore Lookup

НДС на цифровые услуги в Турции

Налогоплательщики-нерезиденты, предоставляющие цифровые услуги (также известные как электронные услуги (ESS)) не облагаемым налогом организациям в Турции (B2C), должны облагаться НДС в Турции. Положение ESS действует с 2018 года. Его не следует путать с налогами на цифровые услуги (DST), которые представляют собой совершенно другой налог.

Положение ESS действует с 2018 года. Его не следует путать с налогами на цифровые услуги (DST), которые представляют собой совершенно другой налог.

Ставка НДС: 18% НДС применяется к продаже затронутых цифровых услуг. Однако, если услуга облагается сниженной ставкой в Турции, следует применять пониженную ставку.

Облагаемые налогом цифровые услуги в Турции

Закон Турции об НДС и связанное с ним итоговое коммюнике не содержат определения цифровых услуг. Однако с практической точки зрения к цифровым услугам в Турции следует отнести следующие услуги:

- Потоковое видео, музыка или онлайн-игры;

- Электронные книги;

- Хостинг веб-сайтов;

- Услуги, связанные с почтой, телефоном, телеграммами, телексом, радио и телевидением.

Придется ли вашему бизнесу платить НДС за цифровые услуги в Турции в 2023 году?

Узнайте больше об НДС на цифровые услуги в Турции

Правила для операторов торговых площадок и платформ в Турции

Турция не ввела специальные обязательства по НДС для операторов торговых площадок и платформ.

Требования к счетам в Турции

Налоговые счета-фактуры должны содержать следующую информацию:

- Документы и общая информация об операции

- Дата выдачи

- Дата поставки

- Порядковый номер счета-фактуры

- Информация о поставщике 900 76

- Имя, служебный адрес и ИНН

- Имя, юридический адрес и ИНН

- Описание, достаточное для идентификации поставляемых товаров или услуг, их количества и цены.

- Türkiye требует использования приложения для выставления электронных счетов («e-Fatura») для транзакций B2B и B2G для определенных секторов, а также для средних и крупных налогоплательщиков. Это требование действует с 2012 г.

- В 2013 году Türkiye ввела требование выставления счетов-фактур e-arsiv («e-Arşiv») для всех транзакций B2C и некоторых (более мелких) транзакций B2B.

E-arsiv классифицируется как система отчетности в квазиреальном времени.

E-arsiv классифицируется как система отчетности в квазиреальном времени.

С 2012 года Türkiye постоянно расширяет объем обязательств по электронному выставлению счетов и цифровой отчетности.

Узнайте больше об электронном выставлении счетов и цифровой отчетности в Турции

Государственный орган, ответственный за электронное выставление счетов и цифровую отчетность в Турции

Министерство финансов («Gelir İdaresi Başkanlığı» (GIB)).

Оплата и возврат НДС в Турции

Полная декларация по НДС

| Название декларации по НДС | Форма 1015 |

|---|---|

| Частота подачи | Ежемесячно |

| Онлайн-подача | Обязательно |

| Годовой отчет | № |

| Крайний срок подачи | 26-й день месяца, следующего за окончанием периода возврата |

| Срок платежа | 26-й день месяца, следующего за окончанием периода возврата |

| Валюта платежа | Турецкая лира (TRY) |

| Язык | Турецкий |

| Аббревиатура местного НДС | «Katma Değer Vergisi» ( KDV) |

В Турции действует специальная декларация по НДС для налогоплательщиков-нерезидентов, предоставляющих соответствующие цифровые услуги.

Для получения дополнительной информации см. Руководство по НДС на цифровые услуги.

Штрафы в случае несвоевременной подачи или неправильного декларирования

В случае несвоевременной подачи налоговых деклараций и платежей по НДС, налоговая служба Турции должна применить следующие штрафы:

- Несвоевременная подача налоговых деклараций штраф за несоблюдение правил и штраф за налоговые убытки.

- Несоблюдение правил – это несоблюдение формальных и процессуальных положений налогового законодательства и наказывается в соответствии со степенями, указанными в Законе о налоговых процедурах Турции. Несвоевременная подача документов квалифицируется как нарушение первой степени, и может быть наложен единовременный штраф, размер которого меняется каждый год. Если нарушение требует рассмотрения ex officio, штрафы могут быть удвоены.

- Штраф за налоговый убыток равен сумме самого налога.

- В случае несоблюдения обязанности подачи электронной декларации может быть наложен специальный штраф за несоблюдение правил.

- Проценты за просрочку платежа начисляются на несвоевременную уплату причитающихся налогов.

Fonoa не предоставляет профессиональных налоговых заключений или рекомендаций по управлению налогами, касающихся фактов и обстоятельств вашего бизнеса, а также использования вами Спецификации, Сайта и Кроме того, из-за быстро меняющихся налоговых ставок и правил, которые требуют интерпретации вашим квалифицированных налоговых специалистов, вы несете полную ответственность за определение применимости результатов, полученных в результате Спецификации и Услуг, и за подтверждение их точности.

Нет профессионального налогового мнения и совета. Fonoa не предоставляет профессиональных налоговых заключений или рекомендаций по управлению налогами, относящихся к фактам и обстоятельствам вашего бизнеса, а также к тому, что вы используете Спецификацию, Сайт и Кроме того, из-за быстро меняющихся налоговых ставок и правил, которые требуют интерпретации вашими квалифицированными налоговыми специалистами. , вы несете полную ответственность за определение применимости выходных данных, созданных Спецификацией и Услугами, и за подтверждение их точности.

, вы несете полную ответственность за определение применимости выходных данных, созданных Спецификацией и Услугами, и за подтверждение их точности.

Соблюдение НДС в Турции и ставки

Соблюдение НДС в Турции

Существуют подробные правила, регулирующие регистрацию и обработку турецких транзакций. К ним относятся:

- Требования к счетам в Турции;

- Отчетность и перевод в иностранной валюте;

- Кредит-ноты и исправления; и

- Какие бухгалтерские записи необходимо вести.

Возврат НДС в Турции

Все компании с турецким номером плательщика НДС должны подавать периодические декларации по НДС с подробным описанием всех налогооблагаемых поставок (продаж) и затрат (затрат).

Декларации обычно подаются ежемесячно. Возврат должен быть произведен до 24 числа месяца, следующего за окончанием периода, а любая связанная с этим ответственность — до 26 числа.

Компании могут подавать декларации по НДС онлайн или в бумажном виде.

Возврат НДС в Турции

При определенных обстоятельствах компания-нерезидент может подать заявку на возврат НДС в Турции. С 2003 года Закон Турции об НДС гласит, что можно подать заявку на возмещение НДС, уплаченного при покупке следующего:

- товаров и услуг, связанных с транспортной деятельностью; и

- товары и услуги, связанные с участием в ярмарках и выставках.

Чтобы подать заявку на возмещение НДС, страна резидентства компании должна иметь взаимное соглашение с Турцией. Однако турецкие налоговые органы не опубликовали, к каким странам это относится, и нет уверенности, что претензия будет принята.

Ставки НДС в Турции

Стандартная ставка НДС 18%. Пониженная ставка в размере 8% применяется также к: основным продуктам питания; медицинские изделия; книги; и прочее, а сверхпониженная ставка в размере 1% применяется к: сельскохозяйственной продукции; некоторые жилые объекты; газеты и периодические издания; и другие.

Турецкая Covid-19 снижает ставку НДС

Нажмите, чтобы получить информацию об НДС в Турции

Новости НДС в Турции

avalara:content-tags/asset-type/blog-post, avalara:content-tags/location/world/mid-east-and-africa/turkey, avalara:content-tags/primary-blog-tags/vatlive /location/europe/turkey, avalara:content-tags/tax-type/vat

11 января 2023

Союзное и несоюзное OSS: в чем разница?

avalara:content-tags/asset-type/blog-post,avalara:content-tags/location/world/mid-east-and-africa/turkey, avalara:content-tags/primary-blog-tags/vatlive/ location/europe/turkey, avalara:content-tags/tax-type/vat

Nov-8-2022

Руководство по НДС в Великобритании — Avalara

avalara:content-tags/asset-type/blog-post, avalara:content-tags/location/world/mid-east-and-africa/turkey, avalara:content-tags/primary-blog-tags/vatlive/ location/europe/turkey, avalara:content-tags/tax-type/vat

Jul-4-2022

Руководство по НДС для стран Северной Америки — Avalara

{{дата}}

{{заголовок}}

{{описание}}

Получите бесплатную помощь по НДС

Свяжитесь с нами

+44 (0)1273 022400

Где мне встать на учет по НДС?

Получите бесплатную оценку НДС по всей Европе за считанные минуты.

)) используется в качестве уникального идентификационного номера. ИНН сопоставляется с их национальным идентификационным номером.

)) используется в качестве уникального идентификационного номера. ИНН сопоставляется с их национальным идентификационным номером. E-arsiv классифицируется как система отчетности в квазиреальном времени.

E-arsiv классифицируется как система отчетности в квазиреальном времени.